Многие опытные и публичные трейдеры говорят, что управление капталом может погубить прибыльную стратегию. Некоторые даже говорят, что можно из плохой стратегии сделать хорошую с помощью мани-менеджмента.

Мое мнение - важно не бояться просадок, а реагировать на них.

И желательно реагировать по заранее намеченному плану, а не паникой, жадностью и другими прелестями человеческой психологии.

Почему нормальные люди не торгуют на все плечо?

Все просто - чем больше позиция на которую мы входим, тем больше возможный убыток, тем более, если у нас прибыльных сделок только 20-30% от общего числа сделок.

А если попадем в серию убыточных сделок, то счету не поздоровится.

Все слышали фразу типа "Давай прибыли течь, убытки уменьшай". Но мало кто задумывался, что это универсальной правило, применимое не только к сделке, но и к управлению капиталом.

Некоторые считают, что именно наращивание позиции в звездные моменты стратегии и уменьшение позиций во время глубоких просадок - единственно правильное решение.

В качестве примера, трендовые стратегии в последний квартал 2012 года. Никто не кричал "Яхуу, беру на все.." наоборот, многие вообще переждали этот период.

После того, как мы провели оптимизацию, проверили стратегию на устойчивость, как могли - максимальная просадка по стратегии к примеру - 15%. Какую просадку мы можем ожидать по счету? Правильно, ожидаемая просадка всегда должна составлять 100%. Это сделано таким образом, мы всегда должны подготовить план на случай экстренной ситуации.

Что может привести наш счет к такому плачевному состоянию? Ответ, затянувшаяся череда убыточных сделок, ну и конечно - большое плечо.

Пример, описанный во всех книгах наглядно показывает: заработав 25% к капиталу и проиграв 20%, мы оказываемся даже в минусе, за счет комиссии, проскальзывания, оплаты PlazaII, инфраструктуры, нашего вложенного времени, которое могли бы потратить на другие цели. Объяснение этому процессу довольно простое - процент прибыльной и убыточной сделки рассчитывается по разному значению капитала на счете. (После прибыльной сделки капитал увеличился, а значит и возрос риск).

И чем больше плечо, тем убыток от ошибки пересчета больше.

Как же быть?

Товарищ Райан Джонс говорит, что все уже сделал за нас и написал про это книгу, содержащую "волшебную" формулу с использованием которой мы можем одновременно работать и с плечом и не боятся длинной череды убыточных сделок.

Ознакомимся с не подробнее.

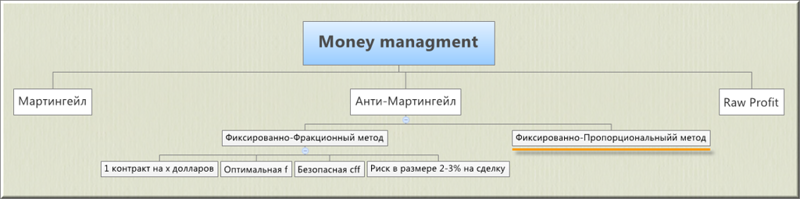

Мани-менеджмент Мистера Джонса называется Фиксированно-Пропорциональный метод. В системе мани-менеджментов он занимает следующую позицию:

Фиксированно-Фракционный метод его не устроил по причине того, что, как он пишет "этот метод требует неравномерных доходов при различном числе контрактов". Если проще, то Ф-Ф метод требует с 10000 доход 10000 с одного контракта для перехода с одного уровня на другой, затем ту же сумму, но уже с 2-х контрактов, то есть по 5000 с контракта и так далее. В связи с этим, чтобы начать торговать более-менее крупной суммой уходит довольное большое количество времени, хотя в это время мы как раз могли хорошо заработать, ну или потерять.

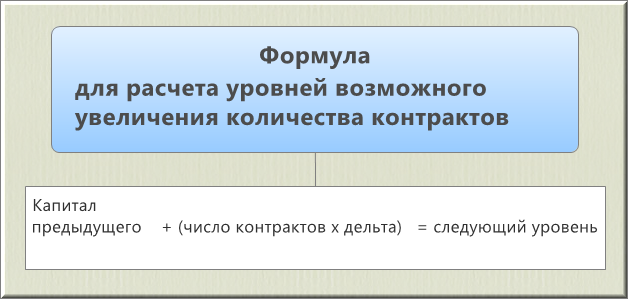

Суть Фиксированно-пропорционального метода:

Данные уровни - это точки перехода от одного количества контрактов к другому в большую или меньшую сторону. Увеличение и уменьшение количества контрактов зависит от того, упал наш капитал или вырос и насколько он вырос. Как правило, непосредственно от последней сделки. Если мы получили прибыль, количество контрактов увеличивается, если получили убыток - уменьшается.

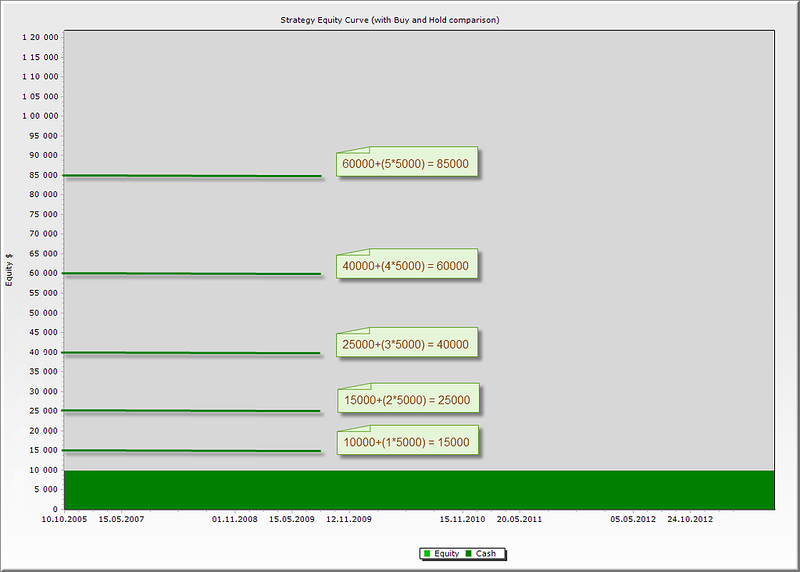

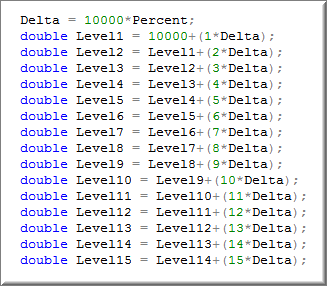

Вот, наглядный пример, как такие уровни можно было бы рассчитать:

Delta - представлена в виде % от капитала, но по сути - его можно рассчитать по-разному, главное, чтобы число это было неизменным.

10000 - начальный капитал

Проблемы написания такого мани-менеджмента в Wealth-lab:Дело в том, что желательно мани-менеджмент в Wealth-lab прописывать в виде такого элемента, как PosSezer - это специальный компонент с помощью которого можно применить мани-менеджмент любой сложности к стратегии. В связи с этим я столкнулся с несколькими проблемами:

- я не умел еще писать PosSizer

- использование готовых PosSizer- это черный ящик, если досконально не разбирать их код

- их нет в StockSharp, а значить тестирование с использованием PosSizer может отличаться от подобного мани-менеджмента, написанного на S#, для реальной торговли.

Поэтому я приступил к написанию универсального метода.

Дальше больше:

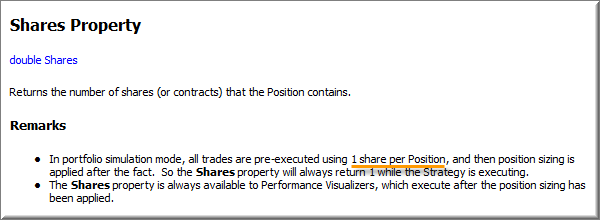

В Wealth-lab размер позиции определяется, уже после того, как стратегия просчитала все позиции в режиме Raw Profit Mode:

То есть не в реальном времени, а накладывая мани-менеджмент, комиссии и статистические данные, уже на готовые сделки. Мне же было нужно размер позиции менять в зависимости от изменений самой эквити. Решением стало создать свою собственную эквити , рассчитывая ее из эквити по каждой сделке.

И в заключении:

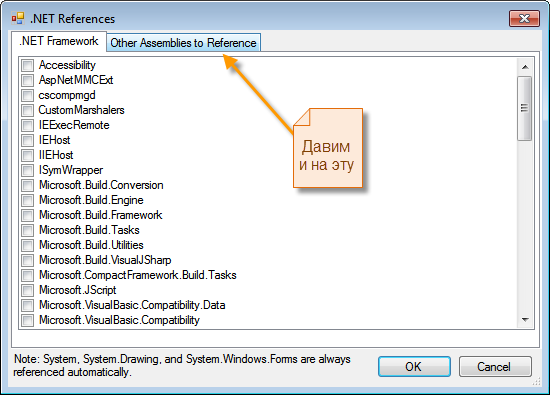

Wealth написан на C#, значит мы можем в работе своей использовать всю мощь этого языка, но даже опытные разработчики могут задаться вопросом работает ли он например с System.Linq. Я бы не задавался бы этим вопросом, если бы мне не пришлось с ним столкнуться. Зная точно, что Linq должен работать в Wealth, я не мог понять почему все-таки у меня получается ошибка.

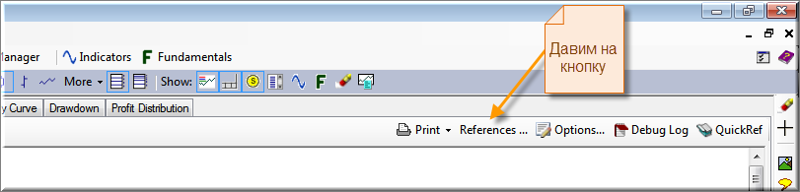

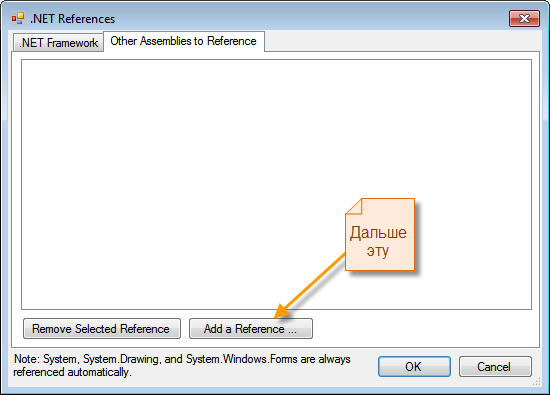

А вот и решение:

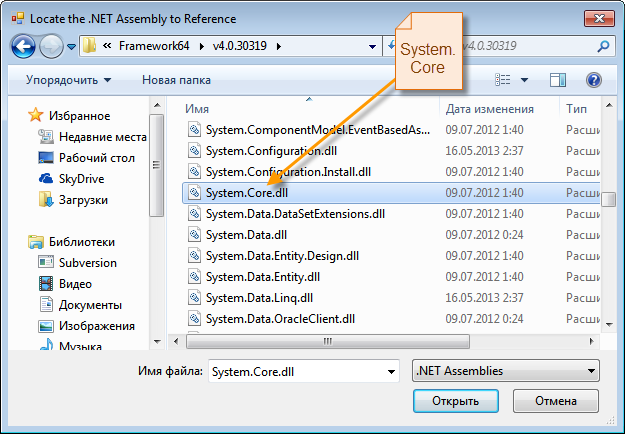

Далее идем по этому вот пути:

C:\Windows\Microsoft.NET\Framework64\v4.0.30319

Находим там System.Core:

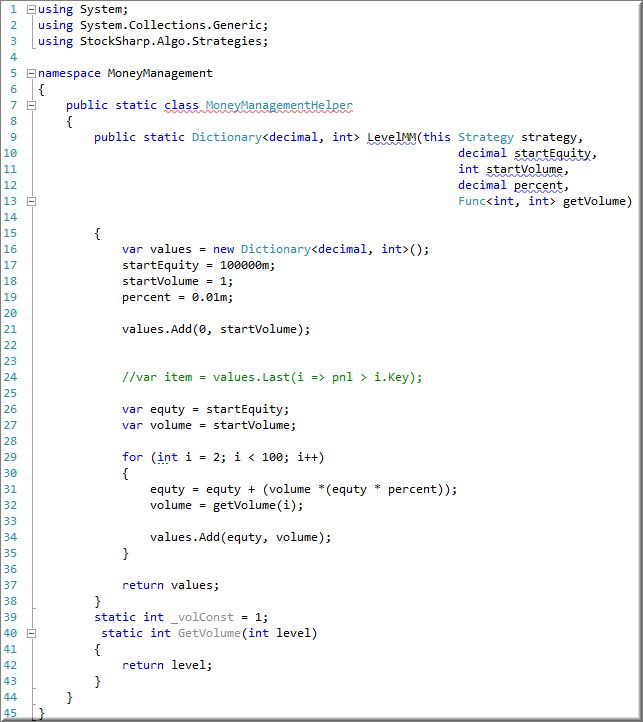

В StockSharp препятствий для написания выявлено не было, реализовалось изящно:

*Для Wealth-lab код практически идентичен. Коду быть.

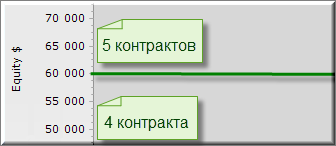

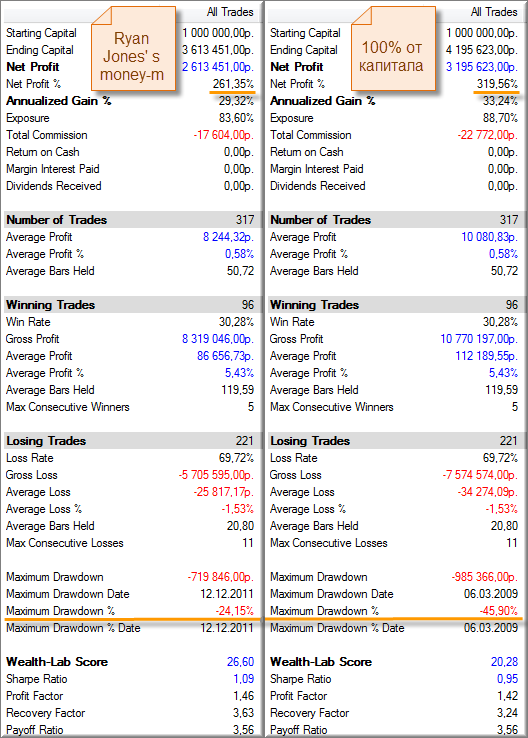

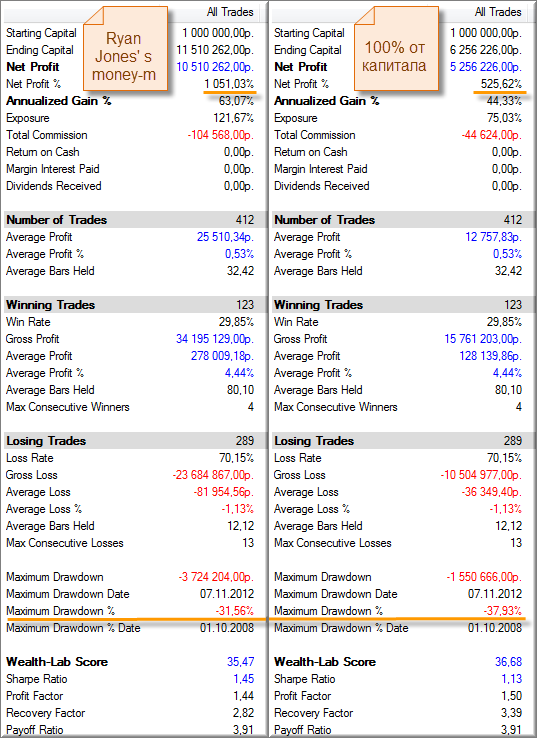

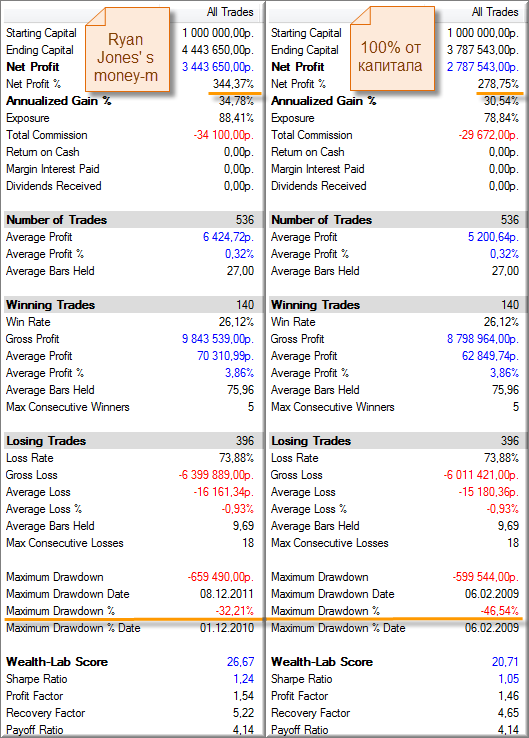

Самое время сравнить результаты:

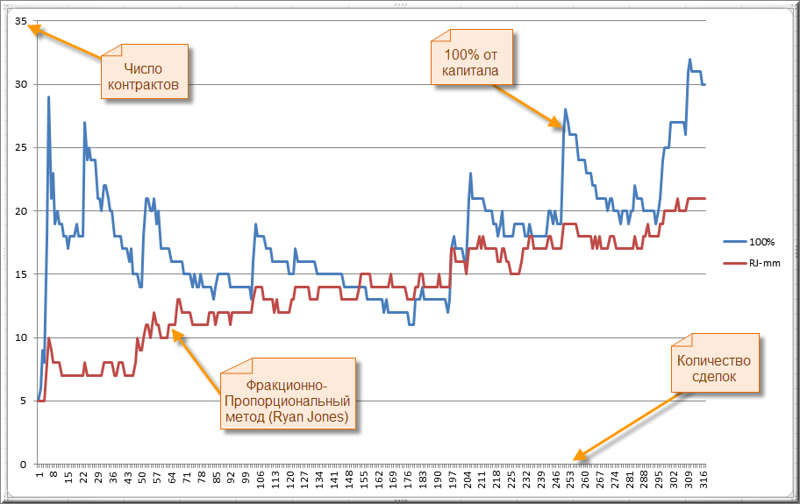

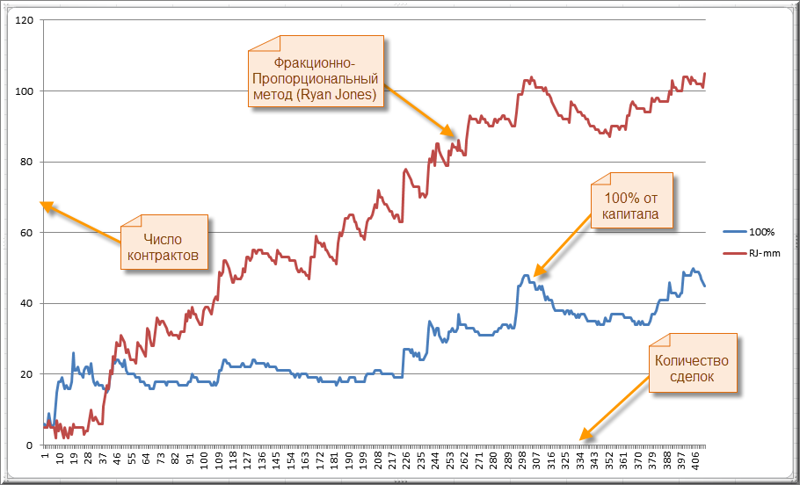

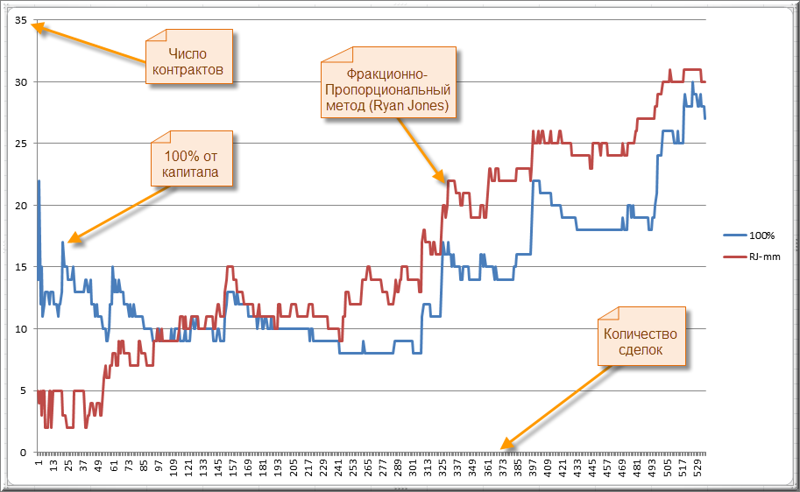

А теперь посмотрим динамику контрактов, которыми торговали стратегии:

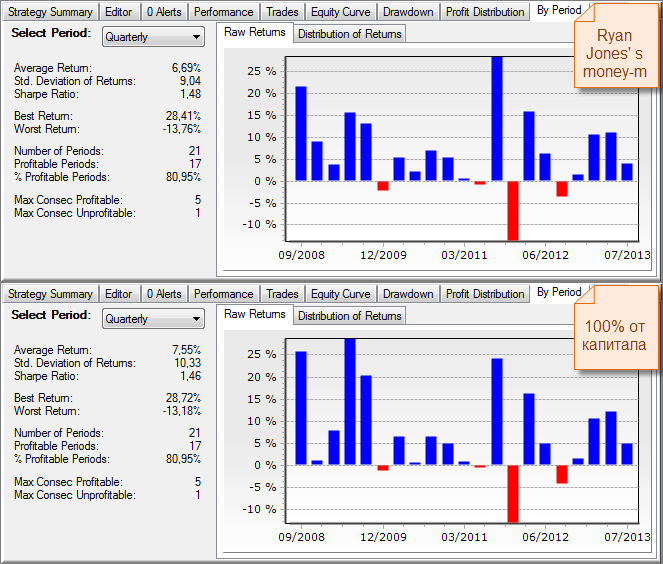

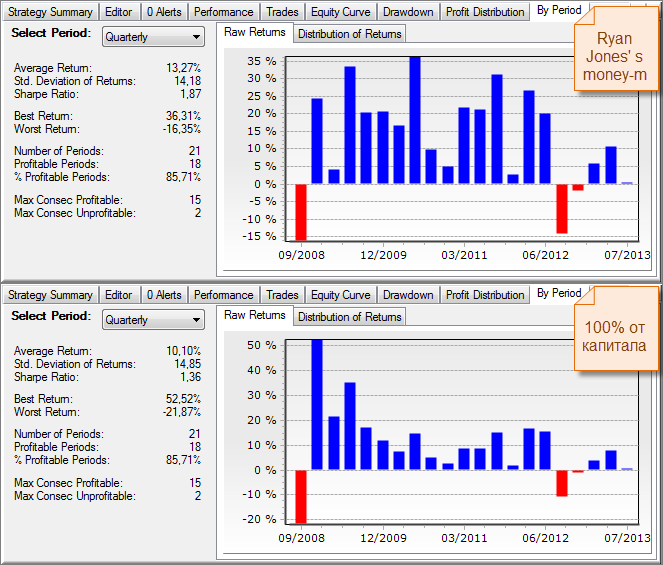

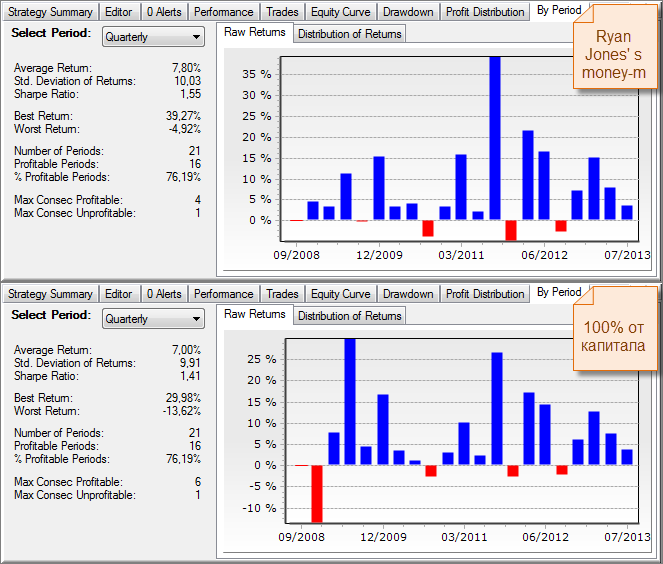

А также, сравнение по периодам:

Динамика изменения числа торгуемых контрактов:

Сравнение по периодам:

Динамика изменения числа торгуемых контрактов:

А также, сравнение по периодам:

В наше распоряжение мы получаем довольно гибкий инструмент, который еще нужно уметь правильно настроить.

Во-первых контракты могут наращиваться не по 1-му, а скажем по 2 или 3. Также, мы можем решить для себя с какого контракта мы больше не будем снижать их число, по умолчанию - это 1.

И в третьих, можно регулировать начальный торговый объем, то есть начнем с такого объема, который будет уменьшаться прямо с первой сделки. Например, начнем с 10 контрактов и если сразу попадем в неблагоприятный период, стратегия защищая капитал, спустит вас до 1-го контракта.

Использовать его можно по-разному. Из графиков видно, что данный подход скорее помогает защитить нам капитал, чем увеличить доходность. Я думаю, он будет интересен при торговле портфелем инструментов. В тот момент, когда какая-нибудь из стратегий начинает сливать, она сбрасывает капитал, давай другой стратегии, которая сейчас в тренде, подхватить свободный капитал и использовать его по назначению. То есть, происходит естественное перераспределение капитала, по результат работы стратегий.

В результате своего исследования, лично я уяснил то, что может мани-менеджмент и может погубить прибыльную стратегию, но из убыточной стратегии прибыльную не может сделать даже самый хитрособранный мани-менеджмет.

Статистики, я мог бы еще много показать, но лучше выложу код.)

Стратегии использовались те же, что и в статье

про портфели стратегий, они заходят в позицию лимитками, также учтены комиссии(для фьючерса на индекс ртс) и проскальзывание.

DonchianWLDУдарный деньWLDParabolicWLDСпасибо за внимание!