Падает рубль, растет напряжение,

в панике биржа, раздрай на торгах…

Так и привыкнешь держать сбережения

в самых надежных активах — в долгах.

Много уже копий сломано на предмет государственного долга. В частности актуализировавшиеся экономические проблемы Южной Европы и самый яркий пример Греции, которая должна МВФ порядка 1,6 млрд. евро, подстегивают интерес к этим темам. Сегодня мы постараемся непредвзято разобраться в механизмах возникновения государственного долга, понять, а так ли страшен гигантский по номинальным значениям долг США и не такой гигантский долг греков.

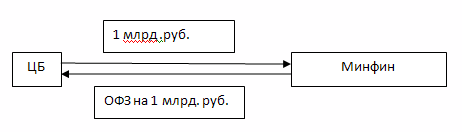

Прежде всего, начнем с истоков и подумаем, а существует ли вообще в природе государственный долг, кто здесь кредитор, а кто заемщик. Не спешите с ответом, прямой ответ в лоб, что кредитор здесь какой-либо фонд или частное лицо, а заемщик государство в корне неверен, по сути. Чтобы это понять, нужно задаться вопросом, а откуда у нашего фонда возникли деньги, которые он может дать в долг, как они образовались? Так мы приходим к механизму эмиссии денег, который на монопольном праве принадлежит государству. Итак, рассмотрим гипотетический пример, Минфину срочно нужны деньги на финансирование государственных обязательств, скажем 1 млрд. руб. Допустим, денег в экономике еще нет, в этом случае, Минфин первым делом идет в ЦБ и просит эмитировать этот самый 1 млрд. руб. под облигации федерального займа.

В первой итерации проходит следующая сделка:

Теперь у Минфина есть 1 млрд. руб., которые он может потратить, эти деньги уходят в экономику и расходятся по предприятиям, домохозяйствам и т.д. в целом они никуда не деваются, если кто то потратил 1 руб., то вторая сторона сделки должна этот самый рубль получить. Допустим на данном этапе 1 млрд. руб. это достаточная сумма для функционирования экономики, но через некоторое время сумма свободно обращающихся в системе денег – уменьшится. Причиной этому послужит фактор неравномерного распределения доходов и как следствие возникновение сбережений. Действительно, когда доходы распределены неравномерно, в системе появятся люди, которые не потратят все полученные деньги, т.е. часть денег будет изъята из оборота. В лучшем случае эти изъятые из оборота деньги пойдут в банки и тогда запустится механизм банковской эмиссии, в худшем – они попадут под подушку и не выйдут оттуда до наступления черного дня, который может и не наступить никогда.

Продолжим наше рассмотрение оценкой первого сценария, а именно банковской эмиссии. Сбережения в полном объеме поступают в банк, значит банк уже имеет деньги, которые он может дать в кредит, предварительно не забыв отдать ЦБ определенную сумму на резерв, т.е. часть сбережений, скажем 20%. Это значит, что получив на вклад 1 млн. руб. банк отдаст 200 тыс. руб. в ЦБ, а остальные 800 тыс. сможет выдать в кредит.

Поскольку доходы распределены неравномерно, то этот кредит обязательно возьмут, потому что иначе возникает проблема с ликвидностью (тут, должно уже быть понятно, что она и так возникнет, но попозже), после цикла выдачи кредитов деньги уходят в экономическую систему по 2-ому кругу, после которого доходы снова перераспределились и зависли на счетах сбережений у определенной группы лиц. Вот тут, уже начинает остро не хватать ликвидности для обеспечения нормального функционирования экономики. Это происходит потому, что существует норма резервирования, через которую ЦБ возвращает обратно эмитированные ранее деньги, хуже того, в том же направлении нехватки денег работает ставка процента.

Решая эту проблему, ЦБ запускает новый виток эмиссии, покупая новые обязательства МинФина. Теперь общий объем эмитированных денег возрастает, одновременно возрастает государственный долг. Поскольку денег в системе становится больше, то возникает инфляция, на которую также оказывает влияние процентные ставки, сложившиеся в экономике. В принципе инфляция не может быть ниже процентных ставок.

Продолжая модель, можно говорить о том, что ЦБ будет продолжать эмитировать ликвидность, Минфин будет продолжать эмитировать обязательства и они будут только расти, не забывая о том, что Минфин должен не только тело долга, но и проценты, темп роста размеров долга будет со временем экспоненциальным. Вот только есть ли тут, что-то страшное? Ведь что происходит, Минфин взял у ЦБ 100 млн. руб. на проценты, отдав взамен ОФЗ на 100 млн. руб., после этого Минфин отдал ЦБ 100 млн. руб. по процентам и остался должен уже на 100 млн.руб. больше тому же самому ЦБ. ЦБ же вернув деньги от Минфина, просто утилизировал их как ненужную денежную массу. После этой операции номинальный объем долга вырос на 100 млн. руб., а денег в системе не прибавилось, то есть размер долга правительства в национальной валюте может быть абсолютно любым, потому что первичным его держателем является ЦБ и долг является всего лишь средством обеспечивающим эмиссию.

Совсем другое дело, когда речь заходит о государственном долге в отличных от национальной валютах. Именно этот долг необходимо отдавать, делясь частью национального дохода, именно этот долг является реальным, а не мнимым, нарисованным. Проблема в том, что государство, привлекая средства в иностранной валюте, не обладает правом на эмиссию этой валюты, поэтому единственный способ исполнить обязательства – заработать эту самую валюту, посредством участия в мировом разделении труда.

Логика подсказывает, что единственной целью привлечения кредита в иностранной валюте является финансирование затрат на приобретение товаров, произведенных за рубежом, при этом экономическая теория говорит нам, что привлекать кредит имеет смысл, только в случае наличия положительного эффекта финансового левериджа, а он в свою очередь, возникает, только при покупке ИНВЕСТИЦИОННЫХ товаров (оборудования, технологий и т.п.). При покупке за кредитные деньги потребительских товаров (джинсов, пармезана, телевизоров) экономика государства начинает скатываться в финансовую яму и начинает полностью зависеть от зарубежных кредитов.

(продолжение следует)